※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

これまで私は、米国株を中心に資産形成をしてきました。

もちろん新NISAでもS&P500と全米株式を積み立ててきました。

ですが、新NISAが始まって半年が経ったところで、米国株から全世界株へ乗り換えることに決めました。

今回はそのいきさつを記録しようと思います。

- 米国株と全世界株のどちらに投資したらいいか迷ってる

- 現在は米国株派だけど全世界株に乗り換えようか迷ってる

そんな方の参考になれば幸いです。

2024年5月時点のポートフォリオ

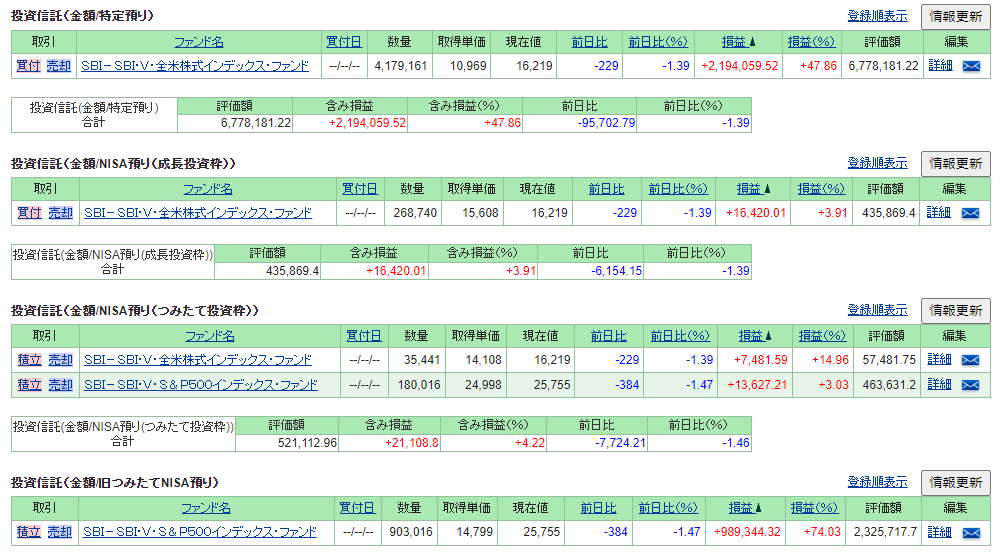

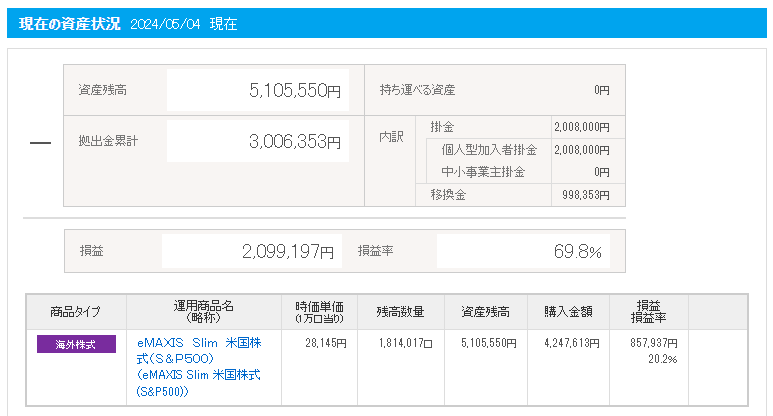

本題に入る前に、まずは私の2024年5月時点のポートフォリオを紹介しておきます。

↓は投資信託。特定口座、新NISA、旧つみたてNISAです。

(PC画面なのでスマホでは見にくいかと思います、すみません…)

次はiDeCo。

それと個別株。

リスト化すると…

- 旧つみたてNISA:SBI・V・S&P500

- iDeCo:emaxis slim 米国株式(S&P500)

- 新NISAつみたて投資枠:SBI・V・S&P500

- 新NISA成長投資枠:SBI・V・全米株式

- 特定口座1:SBI・V・全米株式

- 特定口座2:株主優待目当ての個別株

ということで、リスク資産の9割以上が米国株、残りが日本株、という状態でした。

コロナ前はWealthNaviへの投資がメインでしたので、元は全世界株派だったんですが、2020年あたりから米国中心になりました。

みなさんご存じのとおり、2020年に米国株に投資していた分は、ここ数年で大きく上昇。

その恩恵を受けて、私も米国株推しになってました。

そんな私がどうして米国株から全世界株に乗り換えることにしたのか…

全世界株に乗り換えようと思ったきっかけ

米国株中心に投資してきた私が全世界株に乗り換えようと思ったのは、一冊の本を読んで考えが整理されたからです。

それがこちら。

有名な本なので、読んだことがある方も多いと思います。

この本を読んで、山崎元さんの意見に納得しました。

- お金を増やすには、平均的な成績を出せるように投資するのが原則

- アメリカだけに集中させるのは、一種のアクティブファンド(偏りを持たせた運用)になる

- オルカン1つで「全世界の株式を平均的に買うこと」ができる

アメリカを選ぶという自分の判断を加えることは、一種のアクティブファンドになる、という考えは自分にはなかったです。

なぜ米国株を選んでいたのか?

これまで私が米国株中心に投資してきたのは、単純に「過去のリターンがよかったから」という一点のみです。

税理士の大河内さんが自身のYoutubeでS&P500の過去リターンを紹介しているのを見て、それだけで米国株にしようと判断したわけです。

長期で見ると右肩上がりで成長していることに魅力を感じたんですね。

それと後付けで、なぜ全世界ではなく米国株を選ぶかの理由についても調べました。

- 過去10数年の成績は米国株のリターンが高かった

- 主要先進国の中で人口が大きく伸び続けるのはアメリカだけ

- アメリカの大企業はグローバル企業なので、新興国の成長も取り込める

うむ。なるほど。そうなんだ…

他には、リベ大の両学長が自身のYoutubeで、こんなことを仰ってたと記憶してます。(2020年ごろの記憶なので間違ってたらごめんなさい…)

「いろんな国を旅行して実際に見てきて、アメリカは法制度・会計制度が整備されてるし、株主重視の文化が根付いてるのを実感してる。一番投資に適した国だと思うからアメリカに投資してる。」

はあ…そうなんですね…

自分は世界各国を旅行したわけではないから、実際はどうなのかわからない…

ということで、自分の考えではなく人の意見を参考にして米国株を選んでいたわけです。

全世界株への乗り換えを決めた3つの理由

これまで人の意見を参考に米国株を選んでいたので、実はずっと引っ掛かりがありました。

人の意見に腹落ちしてなかったんですね。

それが山崎元さんの本を読んで考えにしっくりきたことで、全世界株へ乗り換えることに決めました。

理由は以下の3つです。

- 過去のリスクは参考にできるが過去のリターンはあてにならない

- 米国株のみを選ぶ明確な基準が自分にはない

- 世界全体の平均を黙って保持し続けるのが一番

順番に説明していきます。

【理由1】過去のリスクは参考にできるが過去のリターンはあてにならない

私は過去のパフォーマンスだけを見て米国株を選んでいました。

しかし、リスクは参考になるけど、過去のリターンは参考にできない、と言われています。

ニッセイ基礎研究所の記事から引用します。

「過去の平均的な構造が将来も持続する」という前提に対する批判が存在する。実は、仮にこの前提条件が満たされていたとしても、期待収益率を実用に耐えうる精度で推計しようとすれば、収集不可能なほど膨大なデータ数が必要となる。

(リスク管理):過去平均法で予測する期待リターンとリスクって妥当なの?

一方リスク(標準偏差)の推計はその限りではない。

過去のパフォーマンスから今後の株価がどうなるか誰にも予想できないんです。

なので、単純に過去のリターンで判断すべきではないんですよね。

と言っても、過去のパフォーマンスはめっちゃ気になるので、早く気にならないような領域に到達したいものです。

【理由2】米国株のみを選ぶ明確な基準が自分にはない

私は自分の考えで米国株を選んでいたわけではなく、人の意見を参考に米国株を選んでいました。

人の意見を参考にしてもいいと思いますが、私にはしっくりこなかったんです。

自分の考えなく米国株に集中していることに違和感を感じていたんですね。

山崎元さんの本の「アメリカに集中するのは一種のアクティブ」という言葉もあって、次のように考えるようになりました。

- 素人の自分が米国株がいいか全世界株がいいか選ぶのは無理(選ぶという行為がおこがましい)

- 自分の考えで選べないなら黙って世界全体の平均を持つべき

この考え方が自分にしっくりきて、悩むことがなくなりました。

【理由3】世界全体の平均を黙って保持し続けるのが一番

理由2の繰り返しになりますが…

- 投資素人の自分が米国集中で問題ないとか判断できると思うな!

- 自分みたいな素人は世界全体の平均を持って黙ってじっとしてろ!

これが私が出した結論です。

全世界株の中でも何を選ぶ?

米国株から全世界株に乗り換えることに決めた次は、どの銘柄を選ぶか検討しました。

候補として考えたのは以下の4パターン。

- emaxis slim 全世界(オルカン)

- SBI・V・全世界

- SBI全世界(雪だるま)

- SBI・V・先進国(除く米国)+SBI・V・新興国

圧倒的一番人気なのはオルカンですが、自分の性格的に、周りがみんな買ってるものを選びたくない…

せっかくSBI証券を使ってるので、「SBI・V・全世界」か「SBI・V・先進国(除く米国)+SBI・V・新興国」にしようか迷いましたが、結局はオルカンにしました。

理由は以下の2つです。

- 4つの中で圧倒的にコストが低い、なんと米国株の投資信託よりも低コスト!

- 長期・分散・低コストの最適解!

以上の理由からオルカンに決めましたので、新NISAの積立対象をオルカンに変更しました。

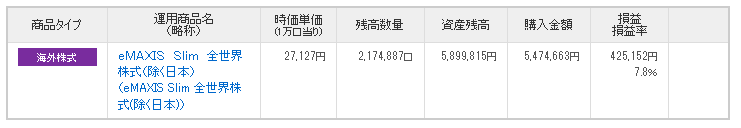

ただ、SBI証券のiDeCoにオルカンはないので、iDeCoは「emaxis slim 全世界株式(除く日本)」にスイッチングしました。

iDeCoはスイッチングできて便利ですね。

まとめ

米国株に投資するようになって5年目になりましたが、このタイミングで全世界株派に戻ることを決めました。

とは言うものの、これまで積み立ててきた米国株は売らずに運用を続けるので、私のポートフォリオは今のところ米国中心になってますけどね。

- 旧つみたてNISA:SBI・V・S&P500

→非課税期間は保持し続ける - iDeCo:emaxis slim 米国株式(S&P500)

→全世界(除く日本)へスイッチング - 新NISAつみたて投資枠:SBI・V・S&P500

→保持し続ける、新規積立はオルカンに変更 - 新NISA成長投資枠:SBI・V・全米株式

→保持し続ける、新規積立はオルカンに変更 - 特定口座1:SBI・V・全米株式

→保持し続ける、現金が必要になったタイミングで必要な分を売る

しかも、一番額が大きいのは特定口座の全米株式なので、しばらくは米国中心のポートフォリオが続きそうです…

「米国株から全世界株に乗り換える」と言っておきながら保有してるのはほぼ米国株なので、あまり説得力ないですかね。

でも気持ちは全世界株派に切り替わりましたので、なんだか気持ちが楽になりました。

- 投資素人の自分が米国集中で問題ないとか判断できると思うな!

- 自分みたいな素人は世界全体の平均を持って黙ってじっとしてろ!

やっぱり投資とは長い付き合いになるので、自分の腹落ちしたしっくりくる考えで投資したいものですね。

本日は以上です。

最後までありがとうございました。

山崎元さんの本を読んで、インデックス投資で間違いないと再認識できました。

もしまだ読んだことのない方は読むことをおすすめします。