※本サイトで紹介している商品・サービス等の外部リンクには、アフィリエイト広告を利用しているものがあります

40代既婚おじさん、フリーランスアベです。

2024年から始まる新NISA、とっても楽しみですね。

ようやく新NISAの使い方が決まりましたので、今回は私の新NISAの方針を書きたいと思います。

結論としては、

- 証券口座は旧つみたてNISAから継続してSBI証券

- つみたて投資枠:SBI・V・S&P500(毎月10万円)

→2024年7月からオルカン(毎月10万円)へ変更 - 成長投資枠:SBI・V・全米株式(毎月10万円)

→2024年6月からオルカン(毎月20万円)へ変更 - 7年半でNISA枠を埋める予定、無理に5年で埋めなくてもよしとする

→節税目的の積み立ては後回しとし、5年で埋める予定に変更 - 特定口座から新NISA口座にお金を移さず、そのまま運用を続ける

→積立額に不足があれば、特定口座から移すのもやむなしとする

の方針に決めました。

他人の新NISA計画が気になるって方の参考になれば幸いです。

新NISAの説明は省きます。金融庁のHPをご参照ください。

旧つみたてNISAはどうしてた?

本題に入る前に、まずは旧つみたてNISAの設定状況を紹介しようと思います。

こちらです。

- 証券口座:SBI証券

- 保有銘柄:SBI・V・S&P500

- 積立開始:2020年4月

- 毎月積立額:33,333円

実はつみたてNISAを使い始めたのはもっと前です。

2018年7月~2020年2月まで、「ひふみプラス」を毎日積み立ててました。

理由は、よく見てたブログで紹介されてたから…

今ではとても信じられない理由ですね。

その後、米国株の魅力を知り、S&P500に投資するように。

一時的に全世界株を積み立てていた時期もありましたが、結局はS&P500に戻ってきました。

ちなみに、S&P500以外はすでに売却してしまってます。

つみたてNISAの枠は回復しないのに…もったいない…

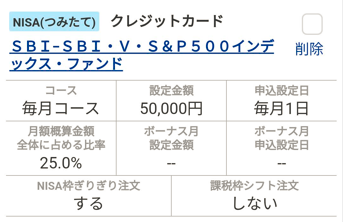

新NISAのつみたて投資枠は「SBI・V・S&P500」を毎月10万円(2024年6月まで)

つみたて投資枠は旧つみたてNISAを踏襲して「SBI・V・S&P500」を毎月10万円、積み立てることにしました。

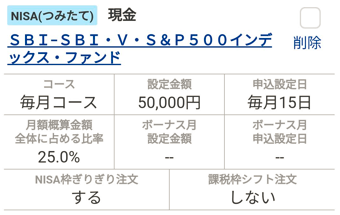

↓の画像は、SBI証券の「かんたん積立アプリ」のスクショ。

特定口座で「SBI・V・全米株式」を積み立てているので、最初は全米株式にするつもりでした。

実際、1月の初回のクレカ積立では全米株式を買ってます。

でもやっぱりS&P500も捨てがたい…。

うん、両方を買おう。

ってことで、結局つみたて投資枠では「SBI・V・S&P500」に落ち着きました。

私にはどちらかを選ぶなんて無理でした…。

【2024年7月から】積立対象をオルカンに変更

新NISAが始まる前にもっとちゃんと考えとけよという感じですが…

S&P500からオルカンに変更しました。

米国だけに集中するのではなく、全世界の平均を持って黙ってじっとする、という考えに変わりました。

成長投資枠はどうするか迷った…

つみたて投資枠は選択肢が限られますが、それに対して成長投資枠はいろいろ選択肢があって正直かなり迷いました。

配当狙いの個別株投資にするか、これまで通りインデックス投資にするか…

インデックス投資をするにしても、配当金目的でETFにするか、それとも積立が楽な投資信託にするか…

不労所得もいいなあと思って、配当狙いの個別株投資にしようと決めていた時期もありました。

ですが最終的にはつみたて投資枠と同じく、「SBI・Vシリーズ」のインデックスファンドを毎月10万円、積み立てることにしました。

ただ、毎月満額を積み立てられるほどの余裕はないので、5年で埋めるのはちょっと無理。

最速5年で新NISAの枠を埋める方は、以下のような割合になります。

- つみたて投資枠:600万

- 成長投資枠:1200万

私の場合は毎月20万、年に240万なので、7年半で1800万の枠を埋めるつもり。

この場合、以下のような割合になります。

- つみたて投資枠:900万

- 成長投資枠:900万

成長投資枠は1200万という上限が決まってますが、つみたて投資枠は上限が決まってるわけではないので、上のような感じになるはず。

【2024年6月から】毎月20万円オルカン積立に変更

つみたて投資枠と同じく、成長投資枠もオルカンに変更しました。

積立額も、10万から20万に。

代わりに、退職金づくりと節税のために積み立ててきた小規模企業共済とiDeCoを減額しました。

それでも月10万を新NISAに用意するのはしんどいので、足りない分は特定口座から落とすかもしれません…

できれば特定口座には手をつけたくないですけどね。

なぜ成長投資枠でも投資信託でのインデックス投資を選んだのか?

NISA口座では運用益や配当金に税金がかからないのが最大のメリットですよね。

なので、成長投資枠では高配当株を購入する方も多いと思います。

私も新NISAが始まったら、配当目当ての個別株投資をしようと考えてました。

でも結局は、成長投資枠でもつみたて投資枠と同じくインデックスファンドを積み立てることに決めました。

理由は次のとおり。

- 個別株の買い時がずっと来ない可能性がある

- 個別株は購入判断に時間がかかる

以下、順番に見ていきましょう。

個別株の買い時がずっと来ない可能性がある

個別株はできれば割安な時期に買いたいもの。

ところが、最近は日本株が好調だったのもあって、数年前のような割安感はないようです。

割安になるまで待つとなると、ずっと投資できずに資金を寝かせておくことになりそう…

それだともったいないと思ったので、インデックス積立がいいかなと思いました。

個別株は購入判断に時間がかかる

私はずっとインデックス投資派で、個別株には全く手を出していませんでした。

インデックスは全世界株式または米国株式を買っておけば合格点と言えます。

それに比べて個別株は何にいつ、いくら投資するのか決めるのが難しい。

勉強も必要です。

インデックス投資は何も考えず、たんたんと積み立てて保有するだけなので、楽なんですよね。

特定口座でも運用を続ける

特定口座の資産は売却して新NISA口座に移すという方もいると思います。

私の場合は、特定口座で運用している「SBI・V・全米株式」は、そのまま特定口座で運用を続けます。

これまで貯めてきた評価益を見てニヤニヤしたい、って気持ちが大きいですね。

まとめ:つみたて投資枠も成長投資枠もインデックス投資

以上、新NISAをどうするか考えた結果をまとめてみました。

私は…

- つみたて投資枠:S&P500→2024年7月からオルカンに変更

- 成長投資枠:全米株式→2024年6月からオルカンに変更

- 7年半でNISA枠を埋める→多少無理してでも最速の5年で埋める

でいきます!

少しでも参考になればうれしいです。